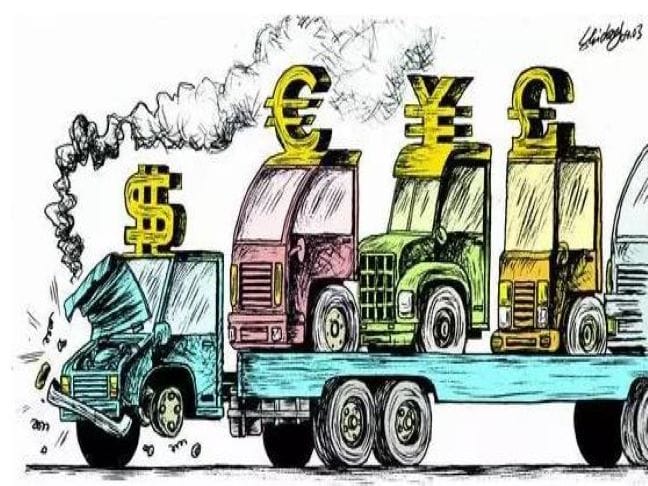

美元供給過多則不能保證全部兌換黃金,供給不足則國際清償手段不足——此即“特裡芬難題”。

美聯儲若不大量發行美元,就無法彌補美國龐大的貿易赤字和對外投資;

但如果大量發行,各國就會失去對這種貨幣的信任。這就是所謂的“特裡芬難題”。

1960年,美國經濟學家羅伯特·特裡芬(Robert Triffin)在其《黃金與美元危機——自由兌換的未來》一書中提出的布雷頓森林體系存在著其自身無法克服的內在矛盾:“由於美元與黃金掛鉤,而其他國家的貨幣與美元掛鉤,美元雖然因此而取得了國際核心貨幣的地位,但是各國為了發展國際貿易,必須用美元作為結算與儲備貨幣,這樣就會導致流出美國的貨幣在海外不斷沉澱,對美國來說就會發生長期貿易逆差;而美元作為國際貨幣核心的前提是必須保持美元幣值穩定與堅挺,這又要求美國必須是一個長期貿易順差國。

這兩個要求互相矛盾,因此是一個悖論。

” 這一內在矛盾在國際經濟學界稱為“特裡芬難題(Triffin Dilemma)”正是這個“難題”決定了布雷頓森林體系的不穩定性和垮臺的必然性。

根據“特裡芬難題”所闡述的原因,美國以外的國家持有的美元越多,由於“信心”問題,這些國家就越不願意持有美元,就會拋售美元。

從1971年美國政府宣布美元與黃金固定價格脫鉤的“尼克森震盪”開始。布雷頓森林體系就開始瓦解。直到今天國際貨幣體系的改革也沒有解決好“特裡芬難題”。